Sponsored: आदित्य बिर्ला सन लाइफ (ABSL) म्युच्युअल फंडाचे सीआयओ महेश पाटील म्हणतात, बिझनेस सायकल NFO हा एक प्रकारचा ऑल-वेदर फंड आहे, जो सेक्टोरल किंवा थीमॅटिक कल्पनांपेक्षा वेगळा

'मनी नाइन'चे सल्लागार संपादक विवेक लॉ यांच्याशी आदित्य बिर्ला सन लाइफ म्युच्युअल फंडाचे सीआयओ महेश पाटील यांनी आज या फंड हाउसने दाखल केलेल्या बिझनेस सायकल एनएफओबाबत चर्चा केली. त्या वेळी बाजारातल्या सध्याच्या परिस्थितीबद्दल त्यांनी आपली मतं व्यक्त केली. त्यांच्या चर्चेतले काही महत्त्वाचे मुद्दे :

‘मनी नाइन’चे सल्लागार संपादक विवेक लॉ यांच्याशी आदित्य बिर्ला सन लाइफ म्युच्युअल फंडाचे सीआयओ महेश पाटील यांनी आज या फंड हाउसने दाखल केलेल्या बिझनेस सायकल एनएफओबाबत चर्चा केली. त्या वेळी बाजारातल्या सध्याच्या परिस्थितीबद्दल त्यांनी आपली मतं व्यक्त केली. त्यांच्या चर्चेतले काही महत्त्वाचे मुद्दे :

नुकताच दिवाळीच्या मुहूर्तावर भारतीय शेअर बाजाराच्या (Indian Share Market) दोन्ही प्रमुख निर्देशांकांनी विक्रमी पातळी नोंदवली. त्यानंतरही शेअर बाजारातल्या तेजीचा कल कायम असून, मुंबई शेअर बाजाराचा निर्देशांक असलेल्या सेन्सेक्सने (Sensex) 62 हजारांचा, तर राष्ट्रीय शेअर बाजाराचा निर्देशांक असलेल्या निफ्टीनेही (Nifty) 17 हजार 950 चा टप्पा पार केला. शेअर बाजारातल्या या रॅलीमध्ये (Rally) तेजीची आणखी काही जागा उरली आहे का? की या स्तरांवर बाजारात शिथिलता येण्याची शक्यता आहे?

– कोरोना महामारीच्या (Coronavirus Pandemic) काळात बाजाराने तळ गाठल्यानंतर गेल्या दीड वर्षात अपवादात्मकरीत्या चांगली कामगिरी केली आहे. त्या मानाने बाजारातली वाढ अत्यंत झपाट्याने झाली आहे. त्याचा परिणाम म्हणून बाजार कदाचित मूलभूत बाबीपेक्षा (Fundamentals) थोडा पुढे आहे. त्यामुळे एखाद्याने खरोखरच आता बाजारातून बाहेर पडावं की बाजार आणखी वाढण्याची शक्यता आहे, असा प्रश्न अनेकांना पडला आहे.

एक लक्षात घ्या, पुढील काही वर्षांमध्ये आपण आणखी चांगली आर्थिक प्रगती करणार असल्याचे संकेत आहेत. त्यामुळे या स्तरांवर आपण सकारात्मक आहोत. अर्थात काही सुधारणा (Correction) होण्याचीही शक्यता आहे. परंतु दीर्घकालीन गुंतवणूकदारांसाठी (Investors) या टप्प्यावर अर्थव्यवस्था सावरत असताना आणि व्यावसायिक क्षेत्रात उत्पन्न सुधारत असताना, बाजार आणखी वाढत असल्याचं दिसणं महत्त्वाचं आहे. नफ्याचा परिणाम, कॉर्पोरेट क्षेत्रातला नफा ते जीडीपीचे वाढते आकडे हे अद्याप बाजाराच्या शिखर पातळीच्या जवळपासही नाहीत. अजूनही कॉर्पोरेट नफ्यात सुधारणेसाठी पुरेशी जागा आहे. या वर्षी आमच्याकडे निफ्टी कंपन्यांच्या कमाईत सुमारे 35 टक्के वाढ होईल, अशी अपेक्षा आहे. ही वाढ झाली, तर बाजार नक्कीच आणखी उंचीवर जाऊ शकतो.

मी म्हणेन, की अजूनही बाजारात पूर्ण तेजी आलेली नाही. आपण बुल मार्केटच्या मध्यावर आहोत. बाजारात पूर्ण तेजी अनुभवण्यासाठी आणखी काही काळ लागणार आहे. त्यामुळे दीर्घकालीन गुंतवणूकदारांनी काळजी करण्याचं कारण नाही. त्यासाठी त्यांच्याकडे अजून बराच वेळ आहे.

…….

अर्थव्यवस्थेत सध्या जी द्रवता (Liquidity) आहे, जिचा ओघ शेअर बाजारात येत आहे ती बंद झाल्यास काय होईल? या रॅलीचा एक मोठा भाग त्या रोखीच्या ओघामुळे आहे. तो ओघ बंद झाला तर काय होऊ शकतं? अमेरिकेत होणाऱ्या आर्थिक घडामोडींबाबत आणि त्याच्या शेअर बाजारातल्या परिणामाबाबत चर्चा होत आहे. याविषयी काय सांगाल?

– जोखमीच्या मालमत्तेत किंवा इक्विटीमध्ये गुंतवलेला पैसा काढून घेणं ही स्वाभाविक बाब आहे. सध्या देशाच्या अर्थव्यवस्थेत वाढ होत असल्याचं दिसून येईल तेव्हाच मध्यवर्ती बँका (Central Banks) आणि सरकार (Governments) गुंतवणूकदारांना आपला पैसा काढून घेण्यासाठी अनुकूल स्थिती निर्माण होईल याची काळजी घेतील. जसजशी अर्थव्यवस्थेत (Economy) वाढ होईल, तसतशी अर्थव्यवस्थेतली द्रवता कमी होत असल्याचं दिसेल. त्या वेळी मध्यवर्ती बँका व्याजदर वाढवतील. त्या वेळी बाजाराला एक धक्का बसेल आणि बाजार पुन्हा बाजारात आपली गती पकडेल. आर्थिक वाढ आणि कॉर्पोरेट कमाईच्या आधारावर ती प्रारंभिक सुधारणा होईल आणि त्याआधारे बाजाराची पुढची दिशा ठरेल.

…..

एसआयपीमध्ये (SIP) सध्या प्रचंड गुंतवणूक होत आहे, याचं श्रेय तुम्ही कोणाला द्याल? एसआयपीमध्ये आपण मासिक 10,000 कोटींचा टप्पा ओलांडला आहे. हा पैसा येतो कुठून? तुमचं मूल्यांकन काय आहे?

– मला असं वाटतं, की इक्विटीमध्येच (Equity) नाही तर म्युच्युअल फंडामध्ये (Mutual Funds) येणाऱ्या गुंतवणुकीतल्या प्रचंड वाढीमागे अनेक घटक कारणीभूत आहेत. सध्या अनेक जण घरून काम करत आहेत. त्यामुळे शेअर बाजाराकडे लक्ष देण्यासाठी त्यांना पुरेसा वेळ मिळत आहे. त्यांच्याकडची बचतदेखील ते इक्विटी मार्केटमध्ये आणत आहेत. व्याजदर कमी असतात, तेव्हा जास्त परतावा देणारे पर्याय शोधले जातात आणि इक्विटी मार्केटमध्ये ती क्षमता दिसून येत आहे. शेअर बाजार चांगलाच तेजीत आहे.

…..

सध्या एखाद्या व्यक्तीला गुंतवणूक करायची असेल, तर तुम्ही तिला काय सांगाल? थोडं थांबायला सांगाल का? किंवा फक्त एसआयपी सुरू करायला सांगाल ? तुमचा सल्ला काय असेल?

– अर्थातच, तुम्ही किती जोखीम (Risk) घेऊ शकता यानुसार तुम्ही गुंतवणूक सुरू करा. एकदा तुम्ही किती गुंतवणूक करायची आहे याचा निर्णय घेतला, की एसआयपीद्वारे गुंतवणूक करण्याचा मार्ग सर्वोत्तम आहे, असं मी सांगेन. सध्या शेअर बाजार चांगलाच वाढला आहे. त्यामुळे सध्या इथं गुंतवणूक करणं महाग ठरू शकतं.

……..

तुम्ही जो नवीन फंड आणला आहे, त्याबद्दल थोडं जाणून घेऊ या. हा एक बिझनेस सायकल एनएफओ (Businees cycle NFO) आहे. इंडेक्स फंड, बॅलन्स्ड अॅडव्हाटेंज फंड याबाबत आम्ही ऐकत असतो. गेल्या 12 महिन्यांत अनेक एनएफओही पाहिले आहेत. मग हा बिझनेस सायकल एनएफओ काय आहे?

– गुंतवणूकदारांसाठी वेळोवेळी काही तरी उत्पादन देणं महत्त्वाचं असतं. त्या दृष्टीने आम्ही सतत नवीन संकल्पना किंवा उत्पादनांचा विचार करत असतो. आम्ही यापूर्वी बाजारासाठी योग्य असलेले थीमॅटिक फंड (Thematic) किंवा सेक्टर (Sector) फंड दाखल केले आहेत आणि त्यांनी चांगली कामगिरीही केली आहे. आता दाखल केलेल्या बिझनेस सायकल फंडासाठी मार्केटची कोणतीही वेळ चांगली असते. हा एक प्रकारचा ऑल वेदर फंड आहे, जो सेक्टोरल किंवा थीमॅटिक फंडांपेक्षा वेगळा आहे. यासाठी कोणतेही मार्केट कॅप आणि क्षेत्रीय निर्बंध नाहीत. फक्त एक गोष्ट महत्त्वाची आहे ती म्हणजे टॉप-डाउन. अर्थात जेव्हा तुम्ही पोर्टफोलिओ तयार करता तेव्हा त्यात दोन भाग असतात. एक टॉप-डाउन आणि दुसरा बॉटम-अप दृष्टिकोन. हा फंड प्रामुख्याने मॅक्रो टॉप-डाउन पद्धतीने चालविला जाईल. अर्थव्यवस्था कोणत्या चक्रात आहे त्यावरून हा दृष्टिकोन निर्धारित केला जातो.

अर्थव्यवस्थेच्या वेगवेगळ्या टप्प्यांमध्ये वेगवेगळी क्षेत्रं (Sectors) चांगली कामगिरी करू शकतात. अर्थव्यवस्था विस्ताराच्या (Expansion) टप्प्यात आहे. त्या वेळी सायक्लिकल क्षेत्रं (Cyclical Sectors) बचावात्मक क्षेत्रांपेक्षा (Defensive Sectors) खूप चांगली कामगिरी करतात. जेव्हा अर्थव्यवस्था मंदावते तेव्हा बचावात्मक क्षेत्रं चांगली कामगिरी करू शकतात असा एक ढोबळ समज आहे, जो चुकीचा आहे. नेहमीच असं होईल असं नसतं. आपण अर्थव्यवस्थेच्या कोणत्या टप्प्यात किंवा कोणत्या चक्रात आहोत हे समजून घेण्याचा प्रयत्न करणं हे याचं उद्दिष्ट आहे. मग व्यवसायातले टप्पे, सायकल समजून घेणं महत्त्वाचं आहे. त्यानुसार योग्य क्षेत्रांमध्ये किंवा व्यवसायांमध्ये गुंतवणूक करण्याचं नियोजन करा आणि त्याप्रमाणे एक पोर्टफोलिओ (Portfolio) तयार करा. त्यानंतर तुम्ही निवडलेल्या क्षेत्रातल्या शेअर्सवर लक्ष द्या.

विविध क्षेत्रांच्या बाबत असलेल्या दृष्टिकोनावर आधारित पोर्टफोलिओ तयार केला तर अशा प्रकारचा फंड वेळेच्या कोणत्याही टप्प्यावर चांगला असतो. कारण हा फंड आपण ज्या सायकलमध्ये (Cycle) आहोत त्या सायकलशी जुळवून घेतो. तुम्ही वाढलेल्या शेअर बाजारात असाल, तर फंड कदाचित हळूहळू अधिक बचावात्मक दिशेने जुळवून घेईल आणि त्या पोर्टफोलिओमध्ये योग्य संतुलन निर्माण करेल. आमच्याकडे इतरही डायव्हर्सिफाइड, फ्लेक्सी कॅप फंड आहेत, तिथं आम्ही टॉप-डाउन (Top-Down) दृष्टिकोनाचा आधार घेतो; मात्र इथे हाच प्रमुख घटक आहे ज्याआधारे गुंतवणुकीचं विभाजन केलं जातं.

…….

एका वेळेला तुम्ही किती सेक्टरचा विचार करता? तुम्ही म्हटल्याप्रमाणे, तुमच्याकडे इतर वैविध्यपूर्ण फंड असतील आणि फंड व्यवस्थापक ठरावीक सायकल पकडण्याचा प्रयत्न करत असतील, तर हा फंड तुमच्या पूर्वीच्या फंड्सपेक्षा कसा वेगळा असेल?

– यात किती सेक्टर्स (क्षेत्रे) असतील असं काही नक्की नाही. सेक्टरनुसार गुंतवणूक करण्याबाबत हा फंड अधिक केंद्रित असेल. उदाहरणार्थ, अर्थव्यवस्थेच्या विस्ताराच्या टप्प्यात, सायाक्लिकल नसलेल्या क्षेत्रात (सेक्टर्स) गुंतवणूक करण्यावर भर दिलेला दिसेल. मग ते कमोडिटी क्षेत्र असू शकतं, भांडवली वस्तू क्षेत्र असू शकतं, बँकिंग आणि वित्तीय सेवा क्षेत्रही असू शकतं. एखाद्या विशिष्ट क्षेत्राबाबत आपण अधिक सकारात्मक असू, त्यात गुंतवणूक करण्यास भर दिला जातो. अर्थातच, पुढील एका वर्षात, सामान्य वैविध्यपूर्ण इक्विटी फंडापेक्षा यात तुम्हाला अधिक चांगली प्रगती दिसत असेल.

….

हा फंड कोणत्या प्रकारच्या गुंतवणूकदारांसाठी योग्य असेल? जोखमीबाबत तुम्ही याची अधिक जोखीम असलेल्या फंड गटात वर्गवारी कराल का?

– हा फंड मल्टी-कॅप फंड किंवा फ्लेक्सी-कॅप फंडासारखाच आहे, त्याचबरोबर काही प्रमाणात वैविध्यपूर्णदेखील आहे. एका विशिष्ट क्षेत्रात विशिष्ट वेळी लक्ष केंद्रित केलेलं असतं, परंतु बाजारातल्या चक्रानुसार, हा फंड सर्व क्षेत्रांमध्ये कामगिरी करील. एका विशिष्ट सेक्टरसाठी त्याला फिक्स केलेलं नाही. अधिक वैविध्यपूर्ण पोर्टफोलिओच्या शोधात असलेल्या बहुतांश गुंतवणूकदारांसाठी हेच योग्य आहे, असं मी म्हणेन. काही क्षेत्रांवर अधिक लक्ष केंद्रित केल्यानं सामान्य वैविध्यपूर्ण फ्लेक्सी कॅप फंडापेक्षा यातली जोखीम किंचित जास्त असेल.

अधिक वैविध्यपूर्ण पोर्टफोलिओ अपेक्षित असलेल्या गुंतवणूकदारांना, काही मोठ्या क्षेत्रावर भर (Sector Concentrated) असलेला फंड मिळेल. यामुळे किंचित जास्त जोखीम आणि अधिक चांगला परतावाही मिळेल. टॉप-डाउन कॉल करत असाल आणि ते कॉल्स योग्य असतील, तर तुम्ही थोड्या चांगल्या रिटर्न्सची अपेक्षा केली पाहिजे. त्यामुळे या फंडामध्ये सामान्य वैविध्यपूर्ण फ्लेक्सी कॅप फंडापेक्षा थोडी अधिक जोखीम आहे.

Disclaimer: (This article is created on behalf of Aditya Birla Sun Life Mutual Fund by Studio9 team)

Aditya Birla Sun Life Business Cycle Fund (An open ended equity scheme following business cycles based investing theme)

NFO Opens: November 15, 2021 NFO Closes: November 29, 2021

1.Name of scheme Aditya Birla Sun Life Business Cycle Fund (An open ended equity scheme following business cycles based investing theme)

2. This product is suitable for investors who are seeking*: i) Long term capital appreciation.

ii) An equity scheme investing in Indian equity & equity related securities with focus on riding business cycles through dynamic allocation between various sectors and stocks at different stages of business cycles in the economy.

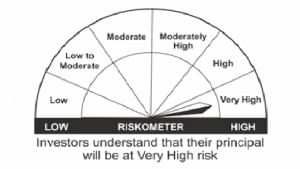

3. Riskometer

Riskometer

*Investors should consult their financial advisers if in doubt whether the product is suitable for them

The product labelling assigned during the NFO is based on internal assessment of the Scheme characteristics or model portfolio and the same may vary post NFO when the actual investments are made.

Mutual Fund investments are subject to market risks, read all scheme related documents carefully.

Sector disclaimer- The sector(s) mentioned herein do not constitute any research report/recommendation of the same and the Fund may or may not have any future position in these sector(s).